Sistema de pensões: diagnósticos e argumentos de uma discussão sem fim

«Que apoios sociais teremos?», reveja este debate Fronteiras XXI

Esta é uma daquelas matérias onde nunca haverá unanimidade. A Segurança Social e, em particular o sistema de pensões, sempre gerou clivagens profundas. Ideológicas, em primeiro lugar, mas também geracionais, classistas e até setoriais. Enfim, a discussão está bem viva e recomenda-se.

Na origem dos grandes debates está quase sempre um facto consensual. E na discussão sobre o futuro da Segurança Social em Portugal – e na maioria dos países da Zona Euro – esse facto é o envelhecimento e diminuição da população. A evolução registada no passado recente e as projeções para as próximas décadas em Portugal são inequívocas, evidenciando a pressão demográfica que desafia a sustentabilidade do sistema de pensões.

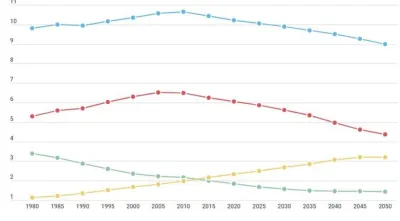

O relatório da Organização para a Cooperação e Desenvolvimento Económico (OCDE) divulgado em Março sobre o sistema de pensões português (1) faz um retrato detalhado da situação demográfica do país. Depois de atingir um pico de 10,7 milhões de pessoas em 2009, a população portuguesa começou a diminuir e, em 2015, era já de 10,4 milhões. Em 2030, seremos menos de 10 milhões e em 2050 menos de 9 milhões.

Além de serem menos, os portugueses serão também mais velhos. Se em 1980 havia três jovens com menos de 20 anos por cada pessoa com mais de 65 anos, neste momento já são mais os idosos do que os jovens. E em 2050, haverá mais de duas pessoas com idade superior a 65 anos por cada jovem com menos de 20 anos, refere a OCDE.

E se o envelhecimento é uma tendência comum a muitos países desenvolvidos, a situação é especialmente grave em Portugal. O nosso país regista a segunda maior redução (prevista pelas Nações Unidas) de população em idade activa até 2045, ocupa a quinta posição nos rácios de dependência (percentagem de idosos por cada 100 habitantes), prevendo-se que desça uma posição em 2050. E Portugal tem ainda a mais baixa taxa de fertilidade entre todos os países da OCDE.

Estas previsões das Nações Unidas, citadas no mesmo relatório da OCDE, estão em linha, com ligeiras diferenças, com as de outras fontes, designadamente da Comissão Europeia.

No mais recente relatório “Ageing Report” lê-se que Portugal tem a terceira taxa de fertilidade mais baixa da União Europeia (à frente apenas de Espanha, Chipre e Itália) mas será, de longe, o que terá a menor taxa de fertilidade no ano longínquo de 2070.

Evidenciado o desafio demográfico, vale a pena gastar algum tempo a clarificar a natureza do nosso regime e as suas principais características.

O sistema de Segurança Social em Portugal assenta em três pilares: 1) o sistema de protecção social de cidadania, essencialmente financiado por transferências do Orçamento do Estado e vocacionado para responder às situações de pobreza e exclusão, encargos familiares e deficiência e dependência; 2) o sistema previdencial, financiado sobretudo pelas quotizações dos trabalhadores e entidades empregadoras, que tem como objectivo financiar as prestações substitutivas de rendimentos de trabalho; 3) e, finalmente, o sistema complementar, que, como o próprio nome indica, garante prestações complementares, através do regime público de capitalização e outros regimes complementares, financiado em grande medida pelas quotizações dos trabalhadores.

É do sistema previdencial que se fala quando se discute a sustentabilidade da Segurança Social. Como refere a Lei de Bases da Segurança Social, este sistema «visa garantir, assente no princípio de solidariedade de base profissional, prestações pecuniárias substitutivas de rendimento de trabalho perdido em consequência da verificação das eventualidades legalmente definidas», tais como a velhice, a doença ou o desemprego. Sem surpresa, as pensões representam a fatia de leão da despesa, quase dois terços.

Ao contrário do sistema fiscal, onde não existe uma relação direta entre o que se paga e o que se recebe, na Segurança Social há uma relação recíproca entre o trabalhador que desconta e aquilo que a Segurança Social paga. Ao contribuir para o sistema, o trabalhador tem direito a uma pensão, na proporção dos descontos efectuados ao longo da sua carreira contributiva.

Isto não significa, contudo, que não haja progressividade no cálculo das pensões. Grosso modo, o valor da pensão corresponde à remuneração de referência multiplicada pela taxa de formação e o número de anos de descontos. No caso das pensões antecipadas, é retirado a este valor o factor de sustentabilidade (que varia em função dos ganhos na esperança média de vida). E é na taxa de formação que existe alguma progressividade, na medida em que varia entre 2% e 2,3%, sendo mais alta para as remunerações de referência mais baixas.

Este sistema, que é suposto autofinanciar-se, baseia-se numa lógica de pay-as-you-go, ou seja, em que as pensões em pagamento são financiadas pelas pessoas no activo. Ora, o envelhecimento da sociedade levanta a questão de saber se os trabalhadores, em tendência decrescente, são capazes de suportar o financiamento das pensões dos reformados, em tendência crescente, sem necessidade de recorrer ao Orçamento do Estado.

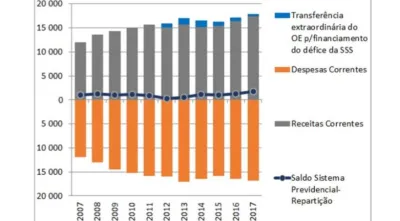

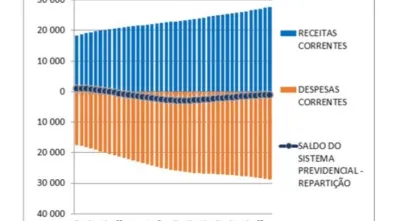

O sistema previdencial é ligeiramente excedentário atualmente, o que significa que os descontos feitos pelos trabalhadores e pelas suas entidades patronais chegam para financiar as pensões de quem já está reformado. Mas não foi assim nos anos mais recentes e é sabido que, confirmando-se as previsões oficiais e admitindo que não haverá mudanças de fundo nos seus pressupostos, passará a ser deficitário aproximadamente dentro de 10 anos.

Mas vamos por partes. Contribuem actualmente para o sistema previdencial cerca de 4,3 milhões de trabalhadores, a esmagadora maioria por conta de outrem, aos quais se somam trabalhadores independentes e outros menos significativos em números. Depois de ter atingido um mínimo em 2013, em virtude da crise económica (aumento do desemprego, redução dos imigrantes e forte aumento da emigração), o número de trabalhadores que financiam o sistema previdencial tem vindo a crescer a um bom ritmo, mas não tanto como o do valor das contribuições, essas sim registando um crescimento impressionante. De cerca de 13 mil milhões de euros em 2013 (excluindo a receita dos perdões de dívida e outras medidas extraordinárias de curta duração), o valor aproximou-se em 2018 dos 17 mil milhões, um crescimento de quase 30%.

Esta evolução muito positiva da receita, aliada a uma forte redução das despesas, sobretudo motivada pela redução do desemprego e dos custos com os subsídios de desemprego, permitiu ao sistema previdencial regressar aos excedentes em 2016, mesmo sem transferências do Orçamento do Estado, e, desde 2018, prescindir mesmo dessa transferência – o que não acontecia desde 2011. Fundamental para este regresso aos excedentes foi também a contenção do crescimento dos gastos com pensões.

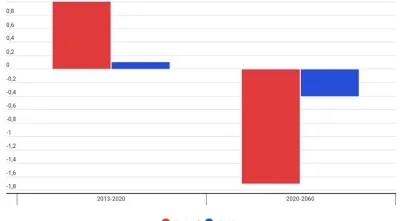

De acordo com as previsões do relatório de sustentabilidade da Segurança Social que integra o relatório do Orçamento do Estado para 2019, o saldo do sistema previdencial (que foi de 0,61% do PIB em 2010 e de 0,58% em 2015) ainda será ligeiramente positivo em 2020 (0,24%), mas passará para terreno negativo em poucos anos (em 2030, o Governo prevê um défice de 0,41%).

O défice atingirá o valor mais alto em 2040 (de 1,04% do PIB), devendo depois entrar de novo numa trajetória de aproximação gradual ao equilíbrio e à situação de desejável autofinanciamento.

Não sendo tranquilizadores, estes números pintam um retrato muito menos negro do que aquele com que o país se deparava em 2007, antes da profunda reforma da Segurança Social, que conduziu a fortes reduções das pensões futuras, dos atuais trabalhadores. No Orçamento do Estado para 2007, o Ministério do Trabalho (liderado na altura, como hoje, por Vieira de Silva) esperava que o défice chegasse a 1,66% do PIB, percentagem que passaria para 2,8% em 2030 e 4,5% em 2050.

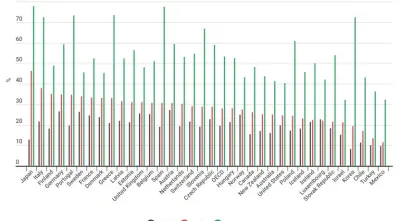

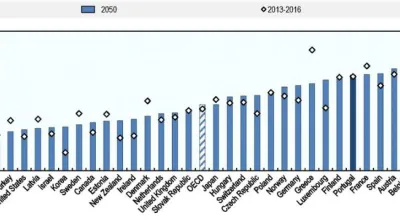

O aparente controlo do défice e das despesas do sistema de pensões é naturalmente uma boa notícia mas, ainda assim, não deixa o país livre de perigo. Se é verdade que o peso da despesa com pensões no PIB em 2050 será idêntico ao atual, em torno dos 13%, não se pode esquecer que Portugal continuará a ter um enorme encargo com pensões que, nas comparações da OCDE, apenas é ultrapassado por seis países (Áustria, Bélgica, França, Itália, Eslovénia e Espanha).

Se o reequilíbrio do sistema previdencial da Segurança Social se deveu em grande medida ao regresso da economia a um ciclo de crescimento saudável, não se pode descurar o efeito que as reformas feitas na última década e meia tiveram no trajecto da despesa das pensões. Com efeito, a variação média desta despesa passou de 6,3% ao ano, entre 2008 e 2011, para apenas 4% entre 2016 e 2017 – ignora-se aqui o período entre 2012 e 2015 marcado por medidas radicais e temporárias no contexto do programa de ajustamento da Troika.

É errado pensar-se que as alterações às regras de aposentação só começaram a surgir na última década e meia. Desde que foram lançadas as bases do sistema de pensões, em 1962, tem havido adaptações e melhoramentos do sistema. Mas enquanto até meados dos anos de 1980 a principal preocupação foi a de completar e aperfeiçoar o sistema, alargando a protecção social e reforçando a sua solidez, a partir da década de 1990, e perante a mudança dos parâmetros demográficos, o enfoque foi cada vez mais o de garantir um equilíbrio sustentável para a Segurança Social.

De forma muito resumida, pode dizer-se que a maioria das alterações teve dois grandes objectivos: 1) Adiar a idade em que as pessoas se reformam, ou seja, o momento a partir do qual passam de contribuintes a gastadores 2) Reduzir o valor das pensões a que têm direito (seja alterando a fórmula de cálculo da pensão, seja considerando todo o período de descontos ou então aplicando factores de penalização).

Se numa primeira fase, as medidas se centraram mais do lado da receita do sistema – subindo a idade legal das mulheres para 65 anos ou alargando os períodos contributivos –, numa segunda fase começaram a ganhar força medidas mais duras, com reflexo no valor das pensões, a atribuir no futuro, mas também no valor das pensões no presente (quando antecipadas face à idade legal de reforma).

Por exemplo, em 2002 acelerou-se, de forma muito expressiva, o ritmo de alargamento do período contributivo que é considerado para o cálculo da remuneração de referência, medida muito relevante cujo impacto de curto prazo nas pensões foi muito atenuado pela cláusula de salvaguarda.

Em 2007, fixaram-se critérios objectivos para a actualização das pensões (que acabaram congelados por causa da crise financeira e orçamental) e, muito importante, criou-se o factor de sustentabilidade que, pela primeira vez, ligou a idade da reforma à evolução da esperança média de vida (prevendo cortes para quem se reformasse antes do novo limite).

Ao mesmo tempo, fez-se a integração gradual do sistema de pensões dos funcionários públicos na Segurança Social, assegurando a entrada de novos contribuintes líquidos para o sistema.

Já no âmbito do programa de ajustamento da Troika, tomou-se um conjunto de medidas mais radicais, que tiveram pouco tempo de vida: a aplicação da Contribuição Extraordinária de Solidariedade, incidindo sobre as pensões mais altas; a suspensão do pagamento do 13º mês e do subsídio de Natal aos reformados; e a suspensão das reformas antecipadas (excepto por desemprego).

Se estas medidas não perduraram até hoje, o mesmo não se pode dizer das alterações feitas já em 2014, com grande alcance. A idade de reforma passou de 65 para 66 anos, fazendo-se a ligação à esperança de vida daí para a frente, e houve um grande agravamento do factor de sustentabilidade com duplo impacto, na idade de reforma e na penalização pela antecipação. O factor de sustentabilidade está nos 14,7%, mas, segundo previsões da OCDE, deverá duplicar até à década de 2060, projectando Portugal como o país que mais penalizará a antecipação da reforma.

Passado o programa de ajustamento da Troika, o legislador virou-se sobretudo para as reformas antecipadas, procurando corrigir alguns excessos nos cortes e para a criação de receitas alternativas ao sistema, embora sem grande expressão.

Independentemente das medidas tomadas por governos mais à esquerda ou mais à direita, permanece uma cisão enorme na discussão sobre o futuro da Segurança Social e que diz respeito aos seus alicerces mais profundos.

Deve o sistema manter-se exclusivamente distributivo e inter-geracional ou deve avançar para um sistema misto, dando um papel mais relevante à lógica de capitalização individual?

Vale a pena lembrar, conforme salienta o Policy Paper 11 do Instituto de Políticas Públicas (IPP) (2), que a margem de escolhas do país é bastante limitada. Não só por restrições orçamentais, em particular uma dívida pública muito elevada e a obrigatoriedade de apresentar saldos primários positivos durante muitos anos, mas também por restrições legais e constitucionais no que toca às pensões em pagamento, particularmente evidentes após as deliberações do Tribunal Constitucional aquando dos cortes aprovados durante o programa de ajustamento da troika.

Na sequência da reforma conduzida em 2007, descrita anteriormente em pinceladas muito largas, o sistema previdencial recuperou a sua sustentabilidade financeira de longo prazo, garantem as previsões da Comissão Europeia e da OCDE. Embora o sistema não se livre de défices na década de 2030 – que seriam cobertos pelo Fundo de Estabilidade Financeira – espera-se que a partir da década seguinte a tendência se inverta e se caminhe lentamente para um reequilíbrio.

Estas previsões, vindas de organizações internacionais respeitadas, abalaram mas não mataram a proposta de caminhar para um modelo de capitalização das pensões, em que os trabalhadores poupam para fundos individuais ou coletivos de reforma, a que terão direito no futuro. O dinheiro que descontariam seria guardado para pagar a suas pensões no futuro em vez de financiar as pensões dos actuais reformados.

Não é só a projecção de um equilíbrio sustentável do sistema público de repartição que abala a defesa do modelo de capitalização. Há também um argumento pragmático de curto prazo que reside na dificuldade em compensar o desvio das contribuições dos trabalhadores para fundos de capitalização e que é necessário para assegurar o pagamento hoje das pensões.

Subsistem, ainda assim, argumentos poderosos do lado de quem defende a alternativa da capitalização. Um dos mais relevantes, referido pelo Policy Paper 13 do IPP (3), é o que aponta para a injustiça de transferir para as gerações mais novas todo o fardo da reforma do sistema. Isso é bem visível, como sublinha o mesmo estudo, no facto da despesa pública com pensões subir no curto prazo e baixar no longo prazo, um pouco ao arrepio do que se passa em média na União Europeia.

Este enviesamento da reforma do sistema contra as gerações mais novas resulta do princípio, amplamente respaldado nos acórdãos do Tribunal Constitucional, de que a pensão é um direito adquirido pelo contrato social entre trabalhador e Estado, que não pode ser defraudado.

Outros defensores do modelo de capitalização lembram que os pressupostos em que assentam as previsões de muito longo prazo são demasiado frágeis, alertando para o risco de haver uma evolução macroeconómica menos favorável que poria em perigo as pensões dos actuais trabalhadores.

Apesar de assentar em previsões que são muito contestadas, este argumento acaba por ser aquele que mais colhe junto da opinião pública, não só por ser facilmente assimilável mas também por ser alimentado pelo setor financeiro, que teria muito a ganhar com a solução da capitalização.

Para os defensores do actual regime de repartição, o modelo de capitalização, além de criar um problema de financiamento no curto prazo, não resolve o problema demográfico de longo prazo. Os mesmos autores dos estudos do IPP referidos acima lembram, a este respeito, que as virtudes dos sistemas de capitalização têm sido muito questionadas por economistas reputados a nível internacional, que defendem que os sistemas de repartição e de capitalização são igualmente afetados pelo envelhecimento da população e pelo baixo crescimento económico e de produtividade (3).

Para os defensores do actual modelo não se deve mexer nas traves mestras do sistema de previdência, mas sim diversificar as fontes de financiamento, de modo a que a receita não dependa exclusivamente dos salários e do emprego. As propostas são muitas, indo desde a consignação de receita fiscal – como já acontece com um ponto percentual do IRC e com o Adicional sobre o IMI que financia o FEFSS – passando por taxas que penalizem as empresas com maiores taxas de rotatividade de trabalhadores, até soluções mais radicais como o alargamento da base de incidência contributiva ao Valor Acrescentado Líquido das empresas.

Como se vê, não faltam argumentos para esgrimir no debate em torno do sistema de pensões. Independentemente dos pontos de vista, quase todos concordarão com a necessidade de a sociedade garantir um sistema obrigatório de descontos ou de poupanças que dê às pessoas em idade activa uma perspetiva de vida condigna quando a sua força para trabalhar estiver diminuída.

O acordo ortográfico utilizado neste artigo foi definido pelo autor

![Retrato do comunicador Hugo van der Ding e do jurista Marco Ribeiro Henriques, lado a lado, sobre um fundo cinzento, com o logo "[IN]Pertienente".](/sites/default/files/styles/teaser_small/public/2025-12/INP2026_SOCIEDADE_1_SITE_1280x720_destaque.png.webp?itok=hLUDFHhb)